[더퍼블릭=김영일 기자] 수협중앙회가 미국 최대 상업·업무지구인 뉴욕 맨해튼 소재 타임스퀘어 광장 중심부에 있는 호텔 복합 빌딩에 투자를 했으나 단 한 푼의 투자금을 회수하지 못하고 있고, 최악의 상황에서도 투자금 회수가 가능하다고 판단했던 것으로 밝혀졌다.

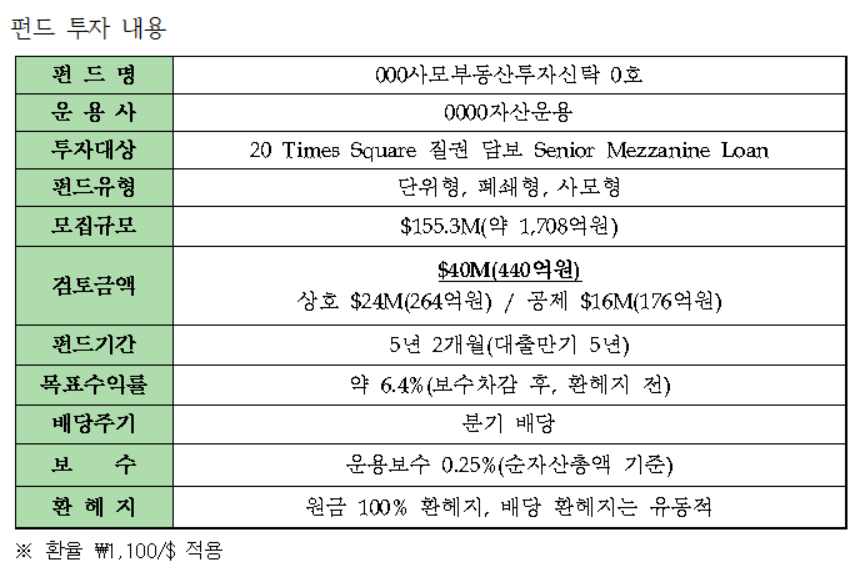

25일 국회 농림축산식품해양수산위원회 소속 국민의힘 홍문표 의원이 수협중앙회로부터 제출받은 타임스퀘어 빌딩 투자 심사보고서에 따르면, 2018년 4월 수협중앙회는 뉴욕 맨해튼 소재 타임스퀘어 광장 중심부에 있는 호텔 복합 빌딩에 대한 중순위 대출 투자를 결정했다고 한다.

투자기간 4년, 목표수익률 6.4%를 기대했던 해당 투자는 채무자의 현금흐름 악화 등 경기침체의 사유로 2021년 1월 26일 선순위 채권자(美기업)에게 헐값 매각됐다.

결국 중순위 채권자로 투자에 참여한 수협중앙회는 내부 검토를 통해 투자 건물의 가치를 1조 4,698억으로 평가하기도 했으나 단 한 푼의 투자금을 회수하지 못하고 2020년 282억원, 2021년 218억원을 손상차손 처리했다.

그런데 투자를 결정하기 앞서 수협중앙회 리스크관리실은 ‘(투자물건이) 맨하탄 평균 이상의 실적 달성이 가능’, ‘임대차 관리상 문제 없을 것’, ‘이자지급재원 부족 가능성 낮은 수준’, ‘원금 보전 가능’, ‘원리금 상환 능력 및 담보여력 관련 리스크는 제한적’이라며 수익 기대에만 부푼 심사보고서를 작성했다.

해당 심사보고서를 바탕으로 진행된 투자심사소위원회, 투자심사위원회에서는 참석 인원 전원 찬성으로 투자 결정이 의결됐고 2022년 수협은 금융감독원으로부터 해외 대체투자 심사 업무 과정에서 위험요소를 소홀히 검토했다는 이유로 ‘경영유의’ 통보를 받았다.

당시 수협중앙회에서 작성한 투자심사보고서를 보면 ▲시장분석 ▲담보자산 분석 ▲현금흐름 분석 ▲담보가치 적정성 분석 ▲거래관계자 분석 ▲EXIT 여건 분석 등 7가지 투자리스크 요인을 분석했다.

세부적으로 살펴보면 시장 및 담보자산 분석과 관련해선 지속적인 유동인구 유입으로 안정적인 시장 지표가 유지 중이라고 분석했고 국내 대기업, 세계적인 스포츠 기업, 유명 카페 등 다수 업체가 임차 의향을 접수했다고 긍정적으로 평가했다.

또, 현금흐름 분석과 관련해서도 최악의 경우에도 유보금을 통해 이자지금 재원이 온전하게 확보되며 담보가치 적정성 분석에서도 금융위기 수준의 침체시에도 담보가치가 대출금액을 상회할 것으로 추정했다.

한계상황 즉, EXIT 여건 분석에서도 담보자산의 리파이낸싱 여건이 양호하고 자산 정상화, 매각 등을 통해 채권회수가 가능하다고 판단했다.

리스크가 상대적으로 높은 해외대체투자를 실행하면서 수협이 사실상 단 하나의 위험요소도 고려하지 않았다는 것이다.

그럼에도 수협은 아직까지 수백억 투자실패에 따른 책임자 규명 및 내부감사에 착수하지 않고 있다.

이와 관련, 홍문표 의원은 “수협은 고객돈 수백억을 해외에 투자하면서도 장밋빛 전망에만 사로잡혀 위험요소를 제대로 검토하지 않았다”며 “해외대체투자 실패 책임을 명명백백 밝혀야 한다”고 말했다.

홍 의원은 이어 “수협은 체계적 리스크 관리를 위해 쇄신에 노력하고 현재 투자중인 해외투자상품의 손실 위험성을 살펴볼 필요가 있다”고 했다.

한편, 수협중앙회는 2017년 이후 현재까지 7건의 해외투자에서 1,190억의 손실이 본 것으로 알려졌다.

더퍼블릭 / 김영일 기자 kill0127@thepublic.kr